Nach § 243 Abs. 1 HGB ist der Jahresabschluss nach den ‚Grundsätzen ordnungsmäßiger Buchführung aufzustellen. Bei dem Begriff „Grundsätze ordnungsmäßiger Buchführung“ handelt es sich um einen sog. unbestimmten Rechtsbegriff, da sich im Handelsgesetzbuch (HGB) keine Definition dieser Grundsätze finden lässt.

Die Grundsätze ordnungsmäßiger Buchführung stellen allgemein anerkannte Regeln über das Führen der Handelsbücher und das Erstellen des Jahresabschlusses dar. Sie ergänzen das Handelsgesetzbuch (HGB) und dienen als Auslegungsgrundlage, wo Gesetzeslücken bestehen und einzelne Vorschriften eine Auslegung notwendig machen.

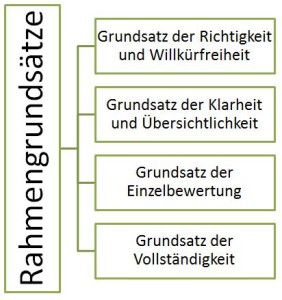

Folgende Grundsätze ordnungsmäßiger Buchführung sind in den ersten Abschnitt des dritten Buches des HGB aufgenommen worden:

| Grundsatz | Fundstelle im HGB |

| Klarheit und Übersichtlichkeit | § 238 Abs. 1 Satz 2, § 243 Abs. 2 |

| Richtigkeit und Willkürfreiheit | § 239 Abs. 2 |

| Vollständigkeit | § 239 Abs. 2, § 246 Abs. 1 |

| Saldierungsverbot | § 246 Abs. 2 |

| Bilanzidentität | § 252 Abs. 1 Nr. 1 |

| Fortführung der Unternehmenstätigkeit | § 252 Abs. 1 Nr. 2 |

| Einzelbewertung | § 252 Abs. 1 Nr. 3 |

| Vorsicht | § 252 Abs. 1 Nr. 4 |

| Realisationsprinzip | § 252 Abs.1 Nr. 4 |

| Imparitätsprinzip | § 252 Abs. 1 Nr. 4 |

| Periodenabgrenzung | § 252 Abs. 1 Nr. 5 |

| Stetigkeit der Bewertungsmethoden | § 252 Abs. 1 Nr. 6 |

Grundsatz der Klarheit und Übersichtlichkeit

Der Grundsatz der Klarheit und Übersichtlichkeit verlangt, dass die Buchführung und der Jahresabschluss verständlich sind. Die Buchführung muss so beschaffen sein, dass sie einem Sachverständigen Dritten innerhalb angemessener Zeit einen Überblick über die Geschäftsvorfälle und über die Lage des Unternehmens vermitteln kann. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung verfolgen lassen, sind daher eindeutig zu bezeichnen und übersichtlich darzustellen.

Das bedeutet, dass die Posten des Jahresabsclusses sachlich zutreffende Bezeichnungen erhalten sollten. Bilanz und GuV sollten klar und übersichtlich gegliedert werden. Anhang und Lagebericht sollten unter Berücksichtigung sachlicher Zusammenhänge klar und übersichtlich strukturiert sein. zur Klarheit gehört, dass im jahresabschluss Gleiches gleich bezeichnet wird und und Verschiedenes unterschiedlich bezeichnet wird.

Grundsatz der Richtigkeit und Willkürfreiheit

Nach diesem Grundsatz haben die in der Rechnungslegung dargestellten Geschäftsvorfälle den Tatsachen zu entsprechen. Ferner verlangt dieser Grundsatz, dass die Darstellung der Geschäftsvorfälle in der Buchführung und dem Jahresabschluss in Übereinstimmung mit den Rechnungslegungsvorschriften erfolgt.

Die Willkürfreiheit ist vor allem bei Schätzungen von Bedeutung. Schätzungen sind nach diesem Grundsatz auf der Grundlage von realistischen Annahmen vorzunehmen.

Grundsatz der Vollständigkeit

Der Grundsatz der Vollständigkeit verlangt, dass alle buchführungspflichtigen Sachverhalte in der Buchführung und im Jahresabschluss berücksichtigt werden. Buchführungspflichtig sind alle Vorgänge die Vermögensänderungen bewirkt haben. Aus diesem Grund lässt sich das Aufstellen eines Inventars auf den Grundsatz der Vollständigkeit zurückführen.

Für die einzelnen Bestandteile des Jahresabschlusses bedeutet dieser Grundsatz, das die Inhalte vollständig darzustellen sind. In der Bilanz sind die Vermögensgegenstände, Schulden und Rechnungsabgrenzungsposten aufzuführen. Die Gewinn- und Verlustrechnung muss alle Aufwendungen und Erträge enthalten.

Stichtag für die Berücksichtigung der buchführungspflichtigen Sachverhalte ist der Bilanzstichtag.. Umstände die am Bilanzstichtag bereits vorlagen, aber erst nach dem Stichtag und vor Aufstellung des Jahresabschlusses bekannt werden (wertaufhellende Tatsachen) sind ebenfalls zu berücksichtigen.

Saldierungsverbot

Das Saldierungsverbot (Verrechnungsverbot) besagt, dass in der Bilanz Posten der Aktivseite nicht mit Posten der Passivseite verrechnet werden dürfen. In der Gewinn- und Verlustrechnung dürfen Aufwendungen nicht Erträgen verrechnet werden. Somit unterstützt das Saldierungsverbot auch die Forderung nach Klarheit.

Grundsatz der Bilanzidentität

Der Grundsatz der Bilanzidentität besagt, dass die Wertansätze in der Eröffnungsbilanz mit denen der Schlussbilanz des vorhergehenden Geschäftsjahres übereinstimmen müssen.

Grundsatz der Fortführung der Unternehmenstätigkeit

Nach dem Grundsatz der Unternehmensfortführung, auch Gong-Concern-Prinzip genannt, ist bei der Bewertung von Vermögensgegenständen und Schulden im Jahresabschluss von der Fortführung der Unternehmenstätigkeit auszugehen, solange dem keine tatsächlichen oder rechtlichen Gegebenheiten entgegenstehen.

Je nachdem, ob man von der Fortführung des Unternehmens oder seiner Stilllegung ausgeht, kann der Wert eines Vermögensgegenstandes verschieden hoch sein. So wird bei einer geplanten Stilllegung des Unternehmens die Bewertung des Anlagevermögens sicherlich mit anderen Werten erfolgen als bei der Fortführung des Unternehmens.

Grundsatz der Einzelbewertung

Die in der Bilanz enthaltenen Vermögensgegenstände sind grundsätzlich einzeln zu bewerten.

Der Grundsatz der Einzelbewertung findet jedoch dort seine Grenzen, wo die Einzelbewertung aus praktischen Gründen nicht durchführbar ist. Oder zu einem nicht vertretbaren Arbeitsaufwand führt.

Deshalb darf auch bei der Bilanz von Erleichterungen Gebrauch gemacht werden, die bei der Inventur zugelassen sind (§ 256 Satz 2 HGB). Dazu gehören die Festbewertung (§ 240 Abs. 3 HGB) und die Gruppenbewertung (§ 240 Abs. 4 HGB).

Grundsatz der Vorsicht

Nach dem Grundsatz der Vorsicht sind die Vermögensgegenstände und Schulden vorsichtig zu bewerten.

Dies bedeutet, dass die Aktivposten eher niedriger und Passivposten eher höher anzusetzen sind, um keine zu optimistische Lage des Unternehmens darzustellen.. Zurück zu führen ist dies auf den Gedanken des Gläubigerschutzes, durch den der ausschüttbare Gewinn begrenzt wird.

Die vorsichtige Bewertung darf jedoch nicht dazu führen, dass Vermögensgegenstände unterbewertet werden und dadurch übermäßige stille Reserven geschaffen werden. Eine solche Vorgehensweise entspricht nicht dem Grundgedanken des Vorsichtsprinzips und verstößt ferner gegen den Grundsatz der Richtigkeit und Willkürfreiheit.

Der Grundsatz der Vorsicht wird umgesetzt durch das Realisationsprinzip und das Imparitätsprinzip.

Realisationsprinzip

Das Realisationsprinzip besagt, dass Gewinne erst dann ausgewiesen werden dürfen, wenn Sie durch Verkauf oder Entnahme verwirklicht (realisiert) sind.

Beispiel:

Das Erzeugnis ist in der Bilanz 2010 mit 1.500 EUR auszuweisen. Da der Gewinn erst 2011 durch Verkauf realisiert wurde, ist er erst in 2011 auszuweisen.

Imparitätsprinzip

Im Gegensatz zur Behandlung von Gewinnen sind nicht realisierte Verluste sofort erfolgswirksam zu berücksichtigen.

Beispiel:

Sachverhalt wie zuvor mit dem Unterschied, dass der Wert des Erzeugnisses am Bilanzstichtag nur noch 1.300 EUR beträgt und das Erzeugnis in 2011 für 1.300 EUR, also mit einem Verlust von 200 EUR, verkauft wird.

Das Erzeugnis ist in der Bilanz zum 31.12.2010 mit 1.300 EUR auszuweisen. Der Verlust ist zwar erst mit dem Verkauf in 2011 realisiert, dennoch ist er schon in der Bilanz 2010 auszuweisen.

Grundsatz der Periodenabgrenzung

Dieser Grundsatz besagt, dass Aufwendungen und Erträge dem Geschäftsjahr zuzurechnen sind, in dem sie wirtschaftlich verursacht wurden.

Auf den Zeitpunkt der entsprechenden oder Einnahmen kommt es nicht an.

Beispiel:

Der Einzelkaufmann Hader hat am 29.12.2010 die Miete für Januar 2011 bezahlt. Da die Miete in 2011 verursacht ist, ist sie Aufwand des Geschäftsjahres 2011 und deshalb diesem zuzurechnen.

Grundsatz der Stetigkeit der Bewertungsmethoden

Der Grundsatz der Stetigkeit der Bewertungsmethoden besagt, dass zwischen verschiedenen Bewertungsmöglichkeiten die der Bilanzierende hat, nicht willkürlich gewechselt werden darf.

Beispiel:

Der Gewerbetreibende Hader hat bisher bei der Bewertung der Fertigerzeugnisse bestimmte Verwaltungskosten zulässigerweise beim Bilanzansatz berücksichtigt. In einem besonders guten Gewinnjahr möchte er diese Verwaltungskosten außer Ansatz lassen.

Das ist nicht zulässig, da es einen Verstoß gegen den Grundsatz der Bewertungsstetigkeit darstellt.

Ein Unternehmer muss das einmal von ihm gewählte Bewertungsverfahren beibehalten, es sei denn, wirtschaftlich vernünftige Gründe sprechen für einen Verfahrenswechsel. Durch den Grundsatz der Stetigkeit der Bewertungsmethoden wird die Vergleichbarkeit der Jahresabschlüsse im Zeitverlauf gewährleistet und werden willkürliche Gewinnverlagerungen verhindert.

Video zum Thema Grundsätze ordnungsmäßiger Buchführung (GoB)

Redaktion

Neueste Artikel von Redaktion (alle ansehen)

- Karrieretipp: Als Experte in der Finanzberatung durchstarten - 26. Januar 2024

- Buchhaltung in Verbindung mit Gehaltsabrechnung - 6. Oktober 2021

- Steuertermin-Kalender 2020 - 25. Februar 2020